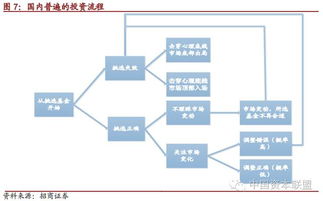

在近期的一場資管論壇上,華夏基金的投資專家孫彬指出,公募基金行業(yè)正經(jīng)歷一場深刻的變革:投資目標(biāo)從過去單純追求高收益,逐步轉(zhuǎn)向更注重管理市場波動和風(fēng)險控制。這一轉(zhuǎn)變反映了投資者對長期穩(wěn)健回報的日益重視,以及行業(yè)在應(yīng)對復(fù)雜市場環(huán)境時的成熟化趨勢。

孫彬強調(diào),過去公募基金往往以短期收益率作為核心指標(biāo),導(dǎo)致投資策略偏向高風(fēng)險、高波動的資產(chǎn)配置。隨著市場波動加劇和投資者教育水平的提高,越來越多的客戶開始關(guān)注資產(chǎn)的安全性、流動性和長期復(fù)利效應(yīng)。因此,基金公司需要調(diào)整投資理念,通過多樣化資產(chǎn)配置、嚴格的風(fēng)險評估和動態(tài)調(diào)整策略,來平滑收益曲線,減少凈值回撤。

這一轉(zhuǎn)變不僅有助于提升投資者的持有體驗,還能促進資本市場的穩(wěn)定發(fā)展。孫彬建議,投資者在選擇基金時,應(yīng)更關(guān)注其波動率、夏普比率和最大回撤等風(fēng)險指標(biāo),而非僅僅追逐歷史高收益。同時,基金管理人需加強投研能力,利用大數(shù)據(jù)和人工智能工具,實時監(jiān)控市場風(fēng)險,優(yōu)化投資組合。

孫彬認為,公募基金行業(yè)將繼續(xù)向?qū)I(yè)化、精細化方向發(fā)展,投資管理將從‘收益導(dǎo)向’全面轉(zhuǎn)向‘風(fēng)險收益平衡導(dǎo)向’。這不僅是市場需求的驅(qū)動,也是行業(yè)可持續(xù)發(fā)展的必然選擇。投資者和基金管理人應(yīng)攜手共進,構(gòu)建更加穩(wěn)健的財富管理生態(tài)。